Skutečné výdaje. Jak vést daňovou evidenci? (včetně vzoru)

Pokud neuplatňujete paušální, ale skutečné výdaje, musíte jako podnikatel vést daňovou evidenci (případně účetnictví). Přečtěte si, jak na to.

Jak se uplatňují skutečné náklady?

Při podávání daňového přiznání můžete uplatit jeden ze dvou typů nákladů: paušální, nebo skutečné. Paušální náklady nemusíte dokládat a určují se jako pevně stanovené procento z příjmů. Naopak skutečné náklady jsou ty, které na podnikání skutečně vynaložíte a můžete je doložit příslušnými doklady: jednat se může třeba o platy, nákup zboží, údržbu, nájemné nebo třeba výdaje na energie.

Vyplatí se uplatňovat skutečné výdaje?

Vyplatí se vám uplatňovat skutečné náklady? Odpověď vás asi nepotěší: „záleží“ 🙂 Pokud má váš podnik vysoké náklady na provoz, pak se vám uplatnění skutečných nákladů vyplatit může (často dokonce významně), protože výrazně sníží váš základ daně, a tedy i daňovou povinnost vůči státu. Nezapomínejte ale, že při uplatňování skutečných výdajů musíte pečlivě vést daňovou evidenci (případně účetnictví) a uchovávat všechny doklady.

Příklad: Představte si, že vlastníte restauraci. Provoz takového podniku obvykle zahrnuje vysoké náklady: platy zaměstnanců, nákup potravin, nájemné, údržba kuchyňského zařízení, účty za energie a další. Tyto náklady běžně dosahují vysokých částek, a pokud je můžete řádně doložit, uplatnění skutečných nákladů na daňovém přiznání vám může přinést významné úspory na daních.

Co všechno si mohu dát do nákladů?

Abyste mohli uplatnit své skutečné výdaje, musí jít o náklady, které jsou daňově uznatelné. Podívejte se, co všechno si do nákladů můžete dát.

Co je daňová evidence?

Daňová evidence nahrazuje dřívější jednoduché účetnictví a slouží především k evidenci vašich podnikatelských příjmů a (skutečných) nákladů.

Daňová evidence ve Fakturoidu

Umíme vám pomoci s evidencí a v rámci generování přiznání k dani z příjmů FO vám vygenerujeme i podklady pro sociální pojištění a poradíme jak podat přehled pro zdravotní pojišťovnu.

Daňová evidence vs. účetnictví. Jak se liší?

Daňová evidence (dříve jednoduché účetnictví) – vedete ji, pokud jste OSVČ a nejste v paušálním režimu ani neuplatňujete paušální výdaje. Váš roční obrat přitom nesmí přesáhnout 25 milionů Kč.

Účetnictví (dříve podvojné účetnictví) – účetnictví vedete, pokud jste právnická osoba, případně pokud jako OSVČ máte příjmy nad 25 milionů korun (povinné je i pro s. r. o.). Účetnictví můžete vést i dobrovolně.

Kdo musí vést daňovou evidenci?

Daňovou evidenci musíte vést tehdy, pokud při výpočtu základu daně využíváte skutečné náklady. Váš roční obrat nesmí přesáhnout 25 milionů korun.

Co musí obsahovat daňová evidence?

Podle zákona musí zahrnovat:

- Majetek a závazky

- Příjmy a výdaje (tak aby sloužily jako podklad pro výpočet daněz příjmů)

- Plátce DPH je také povinen evidovat údaje potřebné k přiznání DPH

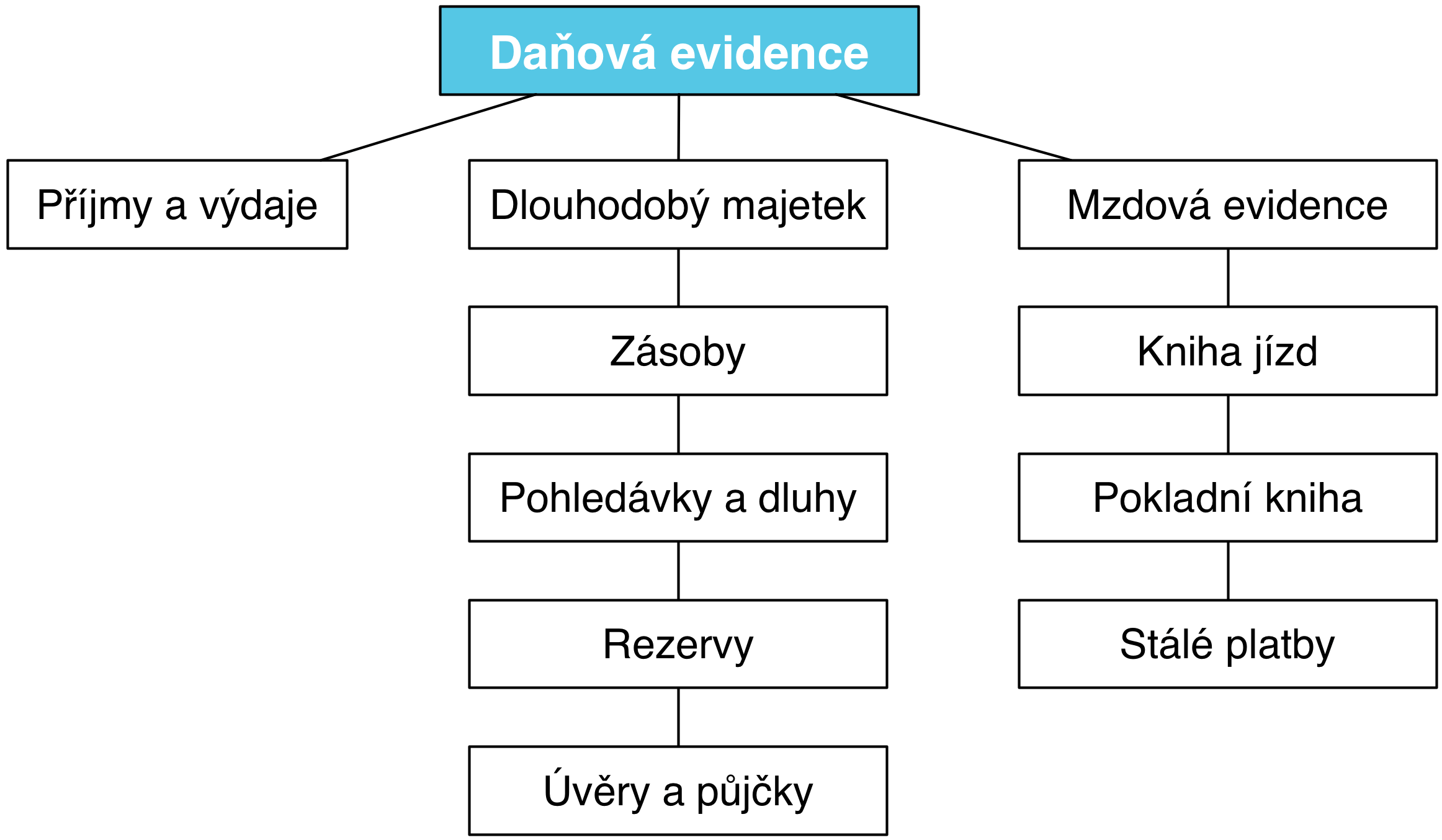

Podívejte se na jednoduchý nákres:

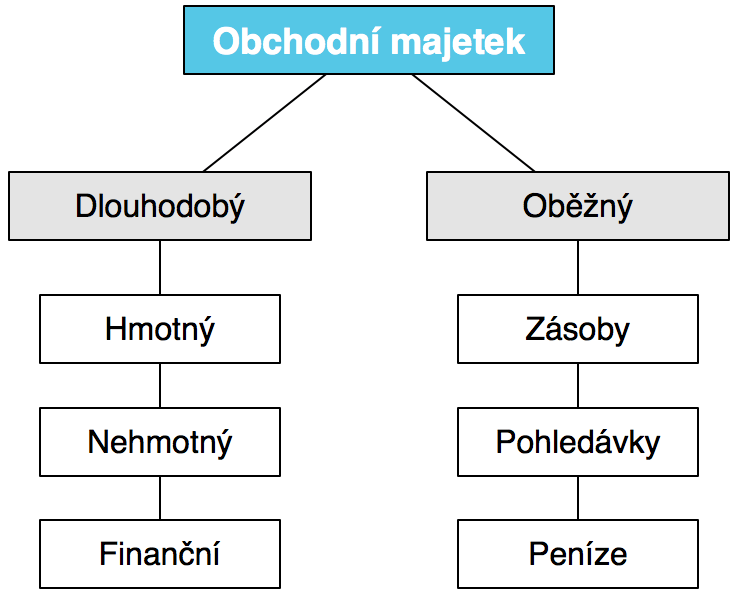

Majetek a závazky

Do daňové evidence zaznamenáváme veškerý obchodní majetek, který má vliv na základ daně z příjmů. Jde o majetek firmy, který je třeba k podnikání, a získané finanční zdroje, které se podílí na jeho krytí.

Dlouhodobý majetek má dobu použitelnosti delší než 1 rok, spotřebovává se postupně. Pokud má cenu vyšší než 80 000 Kč (nově od roku 2021, dříve 40 000 Kč) — včetně DPH u neplátce DPH, bez DPH u plátce DPH — a nemůžeme ho v plné výši zahrnout do daňových výdajů v jednom roce, proto se tento majetek odpisuje (§ 26-33 zákona o daních z příjmů).

Jak evidujeme majetek a závazky

- Kniha pohledávek a dluhů - evidujeme číslo dokladu, kontakt, druh pohledávky / závazku, částka bez DPH, datum vystavení / odeslání / splatnosti / úhrady

- Karty dlouhodobého majetku – evidujeme název nebo popis, ocenění, datum pořízení / uvedení do užívání / vyřazení, způsob odpisování, částky odpisů za období, zřízené zástavní právo / věcné břemeno

- Karty úvěrů a půjček

- Karty zásob

- Karty rezerv

Dále sem patří:

- Mzdová evidence

- Kniha jízd

- Evidence stálých plateb

Daňová evidence příjmů a výdajů

Jedná se o veškeré příjmy z podnikání a výdaje spojené s jejich dosažením a s obchodním majetkem firmy. Při evidování položek v cizích měnách si můžeme vybrat z několika směnných kurzů:

- Aktuální kurz ČNB pro daný den

- Jednotný kurz pro celý uplynulý rok, který vyhlašuje ministerstvo financí (příklad pro rok 2015)

- Pevný kurz, který si stanovíme sami

Při vedení daňové evidence nemusíme na konci roku řešit kurzové rozdíly.

Jak evidujeme příjmy a výdaje

- Deník příjmů a výdajů – zachycuje všechny pohyby v pokladně a na bankovním účtu

- Platební kalendář – pro pravidelné platby typu zdravotní a sociální pojištění, splátky leasingu) – Datum platby, doklad, částka, popis

- Přijaté a vydané faktury

Vedení evidence pro DPH

DPH je možno evidovat v rámci knihy pohledávek a dluhů, nebo odděleně v členění na DPH na vstupu a výstupu, zvlášť pro základní a sníženou sazbu daně. Zajímá nás:

- Daňové dluhy za každé zdaňovací období

- Nárok na odpočet a vrácení daně za zdaňovací období

- Zaplacené zálohy na daň

- Zúčtování

Pokud uskutečňujeme plnění do/z jiného členského státu EU, jsme povinni je evidovat podle jednotlivých států.

Výkazy ke konci zdaňovacího období

- Celkové částky příjmů a výdajů

- Stavy pohledávek a závazků

- Stavy v pokladně a na bankovním účtu

- Stavy majetku a dluhů

- Kurzové rozdíly u bankovních účtů v cizích měnách a u případných valutových pokladen

Vzor daňové evidence

Malým podnikatelům stačí jednoduchá tabulka v Excelu, do které uvádí potřebné údaje. Vypadat může například takto:

| Datum | Číslo dokladu | Popis | Daňové příjmy | Nedaňové příjmy | Daňové výdaje | Nedaňové výdaje |

|---|---|---|---|---|---|---|

| 8. 1. 2023 | 2023-0001 | Prodej materiálu | 5000 Kč | |||

| 8. 1. 2023 | 2023-0002 | Prodej materiálu | 3000 Kč | |||

| 9. 1. 2023 | 2023-0003 | Nákup materiálu | 11 000 Kč |

Další články na téma Daň z příjmu

Nastartujte své podnikání s robotem

Vyřešíme za vás faktury, daně i komunikaci se státem.

Zjistit vícProhledat Almanach

Nenašli jste? Napište nám email nebo využijte povídátko v pravém dolním rohu.