Co se v roce 2025 pro podnikatele mění? (legislativní změny)

Nejdůležitější změny přehledně

Zákonodárci si rádi dávají na čas, a proto ještě ke konci roku 2024 nebylo úplně jasné, jak se legislativa nakonec změní a jak to ovlivní vás, jakožto podnikatele. Bedlivě jsme to pro vás sledovali a máme pro vás souhrn těch nejdůležitějších změn. Co se tedy pro rok 2025 mění? 👇

Nová pravidla pro plátcovství DPH

Od 1. 1. 2025 budete nově obrat sledovat v průběhu kalendářního roku, tedy od ledna do prosince (doteď to bylo za období po sobě jdoucích 12 měsíců). Když v tomto období váš obrat překročí 2 000 000 Kč, stanete se plátcem DPH až od následujícího kalendářního roku. Aby to nebylo úplně jednoduché, musíte od roku 2025 sledovat i další hranici obratu – 2 536 000 Kč. Pokud během roku překročíte i tu, stáváte se plátcem hned druhý den po překročení. Přihlášku musíte vždy podat do 10 dní po překročení obratu.

Příklad: Když 10. března 2025 překročíte obrat 2 000 000 Kč, musíte do 10 pracovních dnů podat přihlášku (tedy do 20. března). Plátcem DPH se stanete až 1. ledna 2026. Pokud ale následně, např. 1. května 2025, překročíte i druhou hranici 2 536 000 Kč, stáváte se plátcem hned druhý den – v tomto případě 2. května 2025.

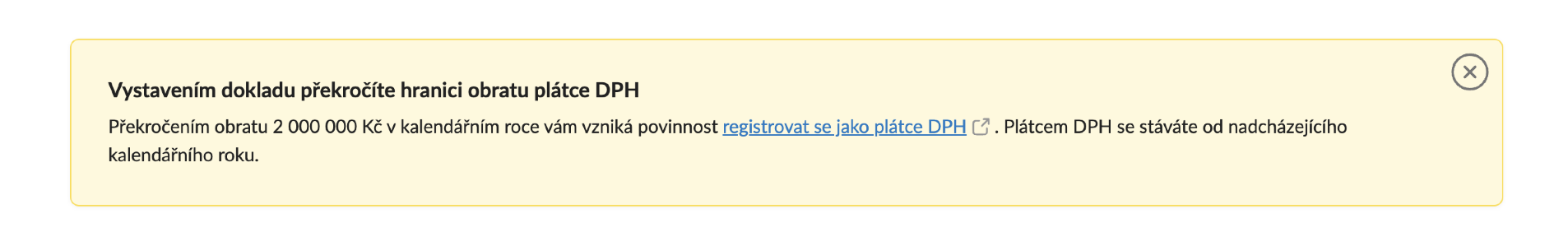

Ve Fakturoidu vám robot tyto limity pohlídá a už při vyplňování faktury vám dá vědět v případě, že jejím vystavením limit k plátcovství DPH překročíte.

Zvýšení záloh na sociální a zdravotní pojištění OSVČ

Minimální zálohy na sociální a zdravotní pojištění pro hlavní činnost v roce 2025:

- Minimální záloha na sociální pojištění OSVČ pro rok 2025 je 4 759 Kč měsíčně

- Minimální záloha na zdravotní pojištění OSVČ pro rok 2025 je 3 143 Kč měsíčně

Změna výše paušální daně

K paušální dani pro rok 2025 se můžete přihlásit do 10. ledna. Pokud jste v paušálním režimu byli i v minulém roce a chcete v něm pokračovat (a zároveň stále splňujete podmínky a zůstáváte ve stejném pásmu), oznámení nemusíte podávat znovu a v paušálním režimu zůstáváte i pro rok 2025. Pozor si ale musíte dát na výši paušální daně, kterou budete měsíčně platit. Pro rok 2025 platí následující:

| Pásmo | Příjem | Měsíční paušální daň |

|---|---|---|

| 1. pásmo | Do 1 milionu Kč | 8 716,- |

| 2. pásmo | Do 1,5 milionu Kč | 16 745,- |

| 3. pásmo | 1,5 až 2 miliony Kč | 27 139,- |

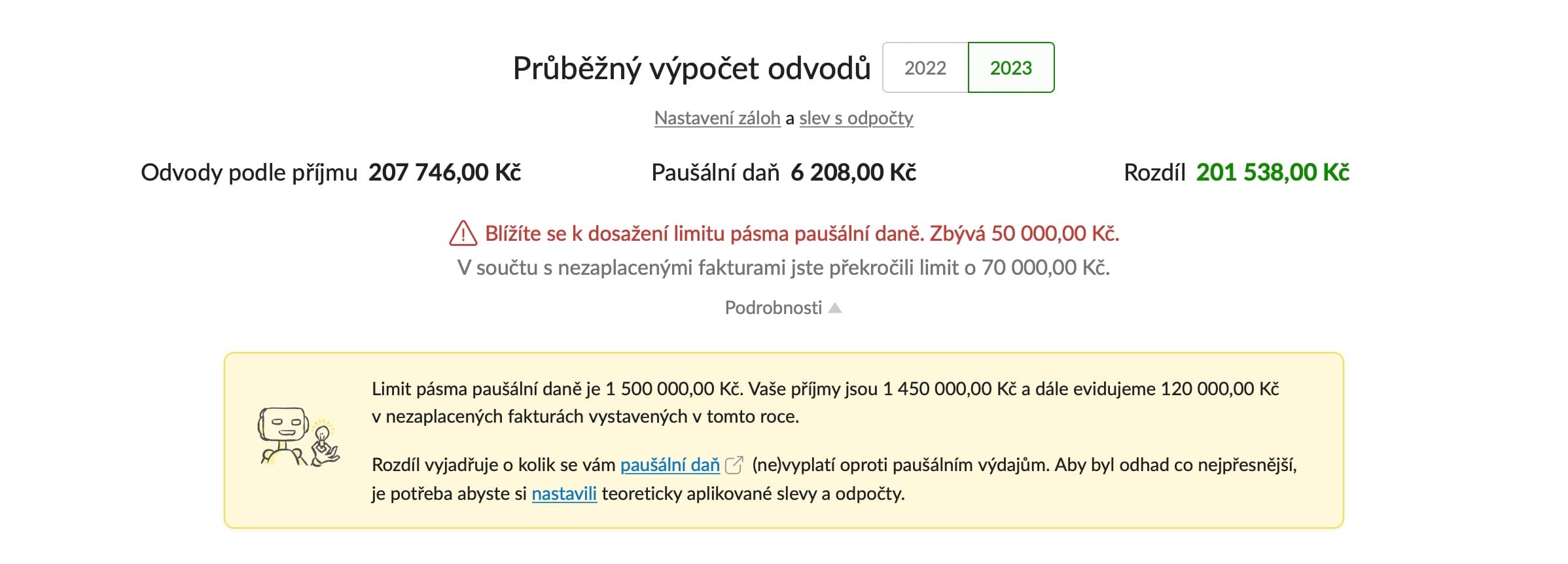

Robot pro vás počítá, jestli se vám paušální daň vůbec vyplatí. A na základě vašich vystavených (i neproplacených) faktur navíc průběžně kontroluje i to, jestli se neblížíte k hranici pro další pásmo paušální daně. A pokud ano, dá vám o tom hned vědět.

Zvýšení minimální mzdy

Od 1. 1. 2025 se zvýšila minimální mzda. Oproti roku 2024 je teď o 1 900 Kč vyšší a vy tak musíte svým zaměstnancům nově platit alespoň 20 800 Kč měsíčně (hrubého).

Změny ve fungování práce na dohodu

Od 1. 1. 2025 došlo u dohodářů ke zvýšení limitu pro účast na pojištění (kdy si ho musíte začít platit). Limit se i v tomto roce liší podle toho, jestli pracujete na DPP, nebo DPČ.

- DPP: Nově platí limit 25 % průměrné mzdy, tedy 11 500 Kč měsíčně.

- DPČ: Nový limit je 4 500 Kč měsíčně.

Pozor

Doteď jste pojištění platili až při překročení stanoveného limitu. Od roku 2025 vám však tato povinnost vzniká už při jeho dosažení. To znamená, že např. na DPP při výdělku 11 499 Kč měsíčně pojištění platit nemusíte, při výdělku 11 500 Kč a výš už ano.

Daňový kalendář ke stažení (nejdůležitější termíny, daně a povinnosti)

Abyste letos na nic nezapomněli, připravili jsme pro vás přehled těch nejdůleitějších termínů, na které byste jako podnikatel v roce 2025 měli pamatovat. Vše tak máte na jednom místě, a navíc si to můžete rovnou importovat do vašeho kalendáře. 👉 Daňový kalendář ke stažení.